Shock petrolifero

In questo momento il coronavirus ha ucciso oltre 85mila persone, con oltre 1 milione di casi confermati, e si conferma come una delle epidemie più mortali dell’inizio del 21 ° secolo. La pandemia è partita da una città – Wuhan nella provincia cinese di Hubei – e si è successivamente sparsa per la Cina e infine nel mondo provocando un lock down della seconda maggiore economia.

Qualsiasi rallentamento dell’economia cinese che è il maggiore produttore ma anche consumatore di materie prime ha impatti globali. All’inizio di febbraio 2020, l’Agenzia internazionale dell’energia (AIE) ha stimato che la domanda della materia prima più scambiata al mondo, il petrolio, diminuirà di 435.000 barili al giorno nel primo trimestre del 2020, la prima contrazione trimestrale di questo tipo nel decennio successivo alla crisi finanziaria globale del 2007-2008. Nel corso dell’intero anno 2020, l’AIE ha ridotto le sue previsioni di crescita della domanda di quasi un terzo. E questa potrebbe essere una stima prudente, poiché si presume che la domanda cinese tornerà alla normalità durante il secondo trimestre, nonostante il virus sia ancora presente a Wuhan.

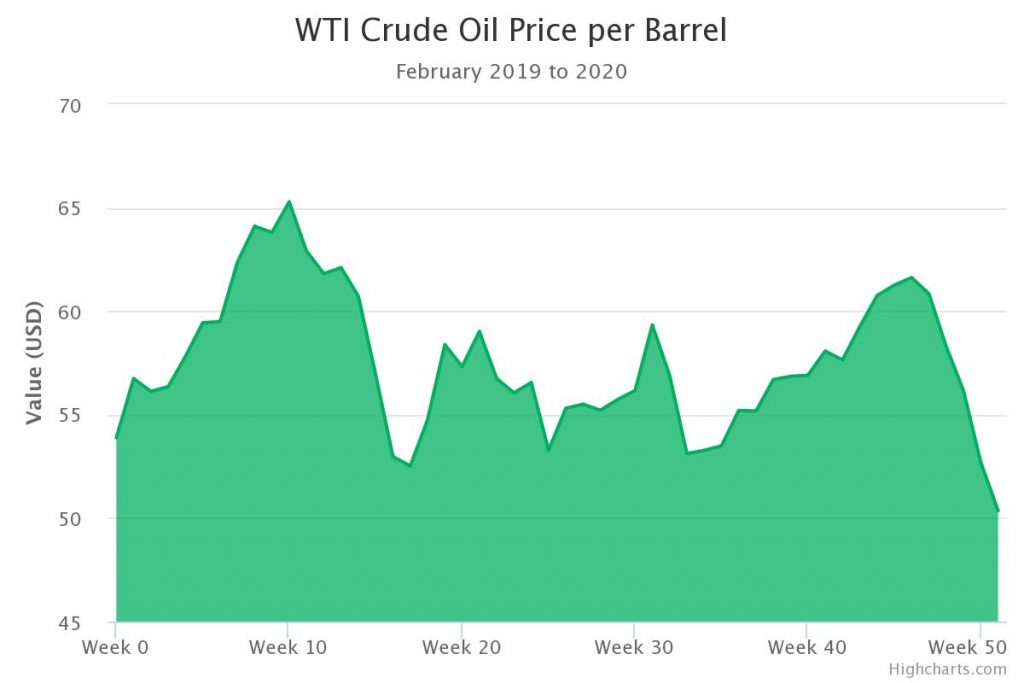

È forse un eufemismo dire che questo è stato un brutto inizio dell’anno per il petrolio. Nonostante i ripetuti tagli alla produzione negli ultimi mesi, il prezzo del petrolio ha iniziato a scendere il 6 gennaio, con il greggio intermedio del Texas occidentale che è sceso da un massimo di oltre $ 63 al barile a meno di $ 50 al barile meno di un mese dopo.

Questo calo dei prezzi è stato rispecchiato dalle diminuzioni dei prezzi delle azioni dell’intera industria petrolifera, con i principali fondi negoziati in borsa (ETF) dell’industria petrolifera che hanno mostrato cali simili a gennaio e all’inizio di febbraio. Ciò include giganti come Exxon-Mobil, che ha visto le sue azioni scendere da oltre $ 70 per azione a meno di $ 60. E fa seguito a un anno difficile come il 2019, in cui oltre 50 compagnie petrolifere e gas che hanno dichiarano bancarotta solo nei primi nove mesi.

Esistono altri indicatori di problemi nel settore. Il 31 gennaio, Jim Cramer, l’host di Mad Money di MSNBC, ha dichiarato che non avrebbe più investito in scorte di combustibili fossili, affermando che “sono finitii” e che l’industria sta “entrando nella fase della morte”. E mentre tutto questo stava accadendo, il prezzo delle azioni del produttore di veicoli elettrici Tesla è salito a oltre $ 800 per azione.

A breve termine contro a lungo termine

Negli oltre 160 anni di storia della moderna industria petrolifera, ci sono state molte flessioni. Come qualsiasi prodotto di base, l’industria ha attraversato ripetuti cicli di scarsità di offerta e prezzi elevati, seguiti da eccedenze e prezzi in calo. Il destino degli stati e delle nazioni a volte è appeso a queste dinamiche di domanda e offerta, con prezzi bassi che hanno fatto crollare economie e regimi che erano eccessivamente dipendenti dal petrolio.

Anche i periodi di offerta limitata e l’aumento dei prezzi hanno scatenato l’esplorazione. Il progresso tecnico che ha consentito lo sfruttamento delle riserve di scisto negli ultimi quindici anni ha portato a una super-abbondanza di petrolio e gas, nel contempo deprimendo i prezzi e trasformando gli Stati Uniti nel maggior produttore mondiale di greggio.

Kingsmill Bond, uno stratega energetico del think tank Carbon Tracker, descrive gli impatti del coronavirus sulla domanda di petrolio come una “classica storia ciclica”. Tuttavia, si preoccupa di tendenze più lunghe. La drammatica caduta dal 6 gennaio maschera un declino più lento, ma più dannoso, con le scorte di petrolio che hanno perso valore negli ultimi 16 mesi. A maggio dello scorso anno, la quota del settore petrolifero e del gas dell’S & P 500 era già scesa al 5 percento, il livello più basso dal 1990.

In particolare, nell’affermazione di Jim Cramer secondo cui aveva “finito” le scorte di combustibili fossili, non ha citato il coronavirus, ma piuttosto il movimento di disinvestimento, rilevando che il “mondo è cambiato”. Questo allontanamento dai combustibili fossili ha guadagnato vapore negli ultimi mesi, con l’annuncio di BlackRock che spingerà le aziende a trasformare il loro consumo di energia come un semplice indicatore di ciò che Cramer ha sottolineato: che i gestori di denaro sono sempre più diffidenti nei confronti degli investimenti in combustibili fossili.

E anche alcune compagnie petrolifere stanno rispondendo. Un esempio di spicco è Ørsted che si sta trasformando da una compagnia petrolifera a una di produzione di gas che prevede di essere carbon neutral entro il 2025. Total e Shell hanno anche iniziato a fare modesti investimenti in energia rinnovabile e il recente impegno netto zero di BP implica un passaggio oltre gli idrocarburi.

Il picco petrolifero

Bond afferma che mentre il disinvestimento è stato “parte della storia”, da solo non può cambiare le sorti dell’industria petrolifera. “Il disinvestimento non sarebbe sufficiente se non fosse per l’aspettativa che la realtà prenda il sopravvento”.

Carbon Tracker avverte esplicitamente di un picco in sospeso nella domanda globale di petrolio, come parte di un picco maggiore nella domanda di combustibili fossili. Un rapporto del 2018 del think tank prevede che questa domanda complessiva di combustibili fossili raggiungerà il picco nel 2023 e, citando lo scenario “Sky” di Shell, prevede una serie a cascata di picchi per diverse risorse di combustibili fossili nella prima metà del 21 ° secolo.

È importante differenziare questa previsione dalla teoria del picco del petrolio, che è stata avanzata per decenni. Le varie manifestazioni del picco del petrolio erano in gran parte basate sull’aspettativa che la produzione di petrolio sarebbe diminuita poiché il costo dell’estrazione del petrolio avrebbe superato il suo valore, un argomento che è stato in gran parte invalidato dall’emergere di estrazione competitiva di petrolio e gas dai depositi di scisto utilizzando la fratturazione idraulica (“fracking”).

Al contrario, le previsioni che Bond e altri stanno facendo non si concentrano sull’offerta, ma sulla domanda. La tesi di Carbon Tracker è che quando le fonti energetiche rinnovabili diventano una quota maggiore della fornitura di elettricità e gli usi finali come i trasporti e gli edifici sono elettrificati, questo metterà sotto pressione i diversi combustibili fossili, abbassando i prezzi e facendoli competere tra loro e con elettricità più economica.

E mentre negli ultimi decenni è stato difficile per la fonte di energia che domina un uso finale sostituirne un altro, Bond afferma che l’aumento dell’elettrificazione e altri cambiamenti stanno rendendo l’energia più “fungibile”. “Esistono molti modi per sostituire la domanda di petrolio, e questa sarà la storia di questo decennio”, spiega Bond.

E questo può accadere molto prima di quanto si aspettino la maggior parte degli operatori storici e degli investitori. Nell’analizzare le transizioni passate, come il passaggio dai cavalli alle automobili e l’energia da vapore all’elettricità, Bond rileva che gli sfidanti in rapido movimento hanno spazzato via la crescita nelle industrie in carica quando avevano solo una quota di mercato del 2-3%.

Per la futura domanda di petrolio, la crescita dei veicoli elettrici è particolarmente importante. I veicoli elettrici rappresentavano il 2,4 per cento del mercato globale delle nuove automobili nel 2018 e questa quota continua ad aumentare ogni anno. E nonostante la crescita nel mercato globale sia di automobili che di benzina a causa della crescente domanda da parte dei paesi in via di sviluppo, è solo una questione di tempo prima che lo spiegamento dei veicoli elettrici annulli la crescita della domanda di benzina, e poi inizi a consumare l’assoluto volume del consumo di petrolio.

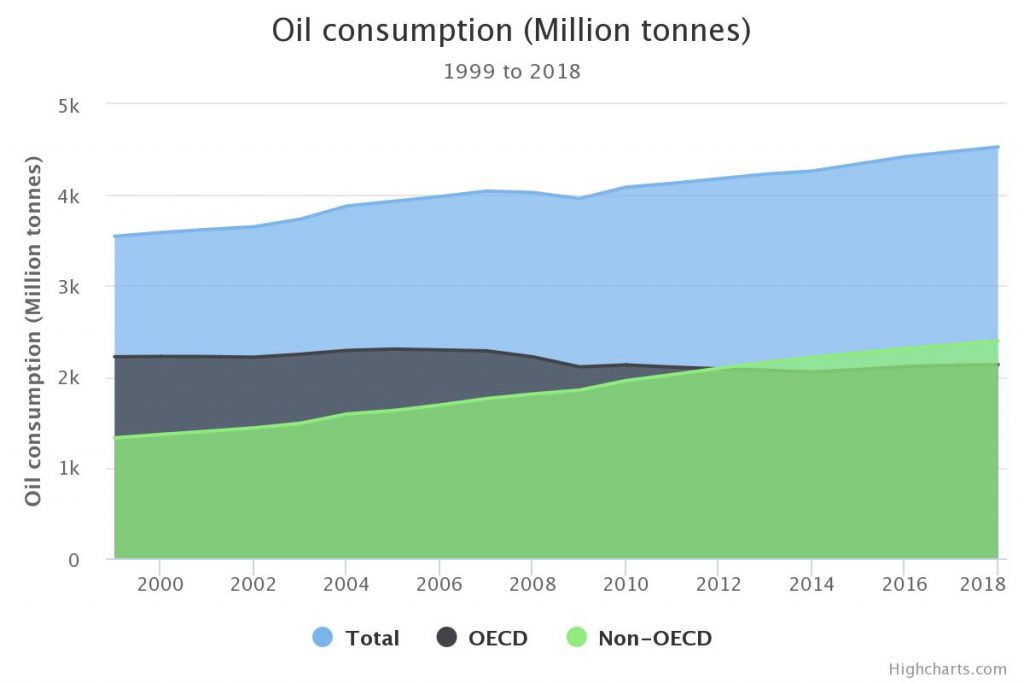

Alcune di questi picchi sono già arrivati. Il consumo globale di carbone ha raggiunto il picco nel 2013 e da allora la domanda è rimasta sostanzialmente stagnante. Allo stesso modo, la domanda di petrolio nelle nazioni OCSE (industrializzate) ha raggiunto il picco nel 2005 e, nonostante un rally minore iniziato nel 2015, i livelli del 2018 erano ancora del 7% inferiori a quel picco.

Dal 2005, la crescita della domanda mondiale di petrolio proviene da paesi in via di sviluppo tra cui Cina e India; tuttavia in Cina il tasso di adozione di veicoli elettrici nel 2018 è stato del 4,5 per cento nel 2018 – molto più alto della media globale – suggerendo che la Cina trasferirà la sua flotta di veicoli dai motori a combustione interna e dal petrolio come combustibile prima dei paesi occidentali.

E mentre l’industria petrolifera sta scommettendo sulla plastica per controbilanciare la crescita che si perde nei veicoli elettrici, il divieto recentemente annunciato sulla plastica monouso in Cina suggerisce anche pericoli in quella strategia. “In ogni segmento della domanda di petrolio, vi sono nuove modalità di richiesta di servizi energetici che fanno concorrenza al petrolio”, spiega Bond.

Conseguenze della fine del petrolio

Potrebbe essere allettante per gli osservatori casuali pensare che un picco della domanda di petrolio non sarebbe terribilmente consequenziale. Dopotutto, anche se la domanda globale di carbone ha raggiunto il picco nel 2013, il consumo di carbone rimane ancora elevato ed è stato relativamente stabile negli ultimi cinque anni.

Tuttavia, la perdita di crescita ha avuto profondi impatti sull’industria carboniera. Ciò è particolarmente vero nelle nazioni sviluppate come gli Stati Uniti, dove i costi di produzione sono i più alti e sempre meno carbone viene bruciato ogni anno, il che ha portato a una serie di fallimenti di società dedicate all’estrazione del carbone negli Stati Uniti. Allo stesso modo, la pubblicazione OilPrice prevede che il 2020 sarà l’anno dei fallimenti nel settore petrolifero, con un numero superiore a quello del 2019.

Per i mercati finanziari, i volumi assoluti sono in gran parte irrilevanti e la crescita è ciò che conta. Gregor Macdonald, giornalista energetico e collaboratore della rivista Energy Transition Magazine, che ha scritto sulle dinamiche dei picchi fossili nel suo lavoro Oil Fall del 2018, ha riassunto questa relazione affermando che “i mercati sono tragicamente sensibili ai margini”.

E quando la prospettiva di una crescita futura si prosciuga, lo stesso vale per gli investimenti, che si spostano verso settori che possono crescere. Carbon Tracker avverte del “calo dei prezzi, dell’aumento della concorrenza, delle perturbazioni del settore e delle risorse incagliate” come probabili caratteristiche della perturbazione che si aspetta dai picchi della domanda di combustibili fossili. Questo è esattamente quello che è successo al settore elettrico europeo, dove la domanda di combustibili fossili ha raggiunto il picco nel 2007, portando a un crollo dei prezzi delle azioni delle compagnie europee.

Il volume delle risorse di combustibili fossili a rischio è profondamente grande, con circa 25 trilioni di dollari, ma il think tank avverte anche di gravi danni economici a petro-stati come Iraq, Kuwait, Oman e Arabia Saudita, dove gli affitti di combustibili fossili rappresentano un quarto o più del prodotto interno lordo.

In quanto tale, Bond suggerisce che l’interruzione avvenuta nelle prime sei settimane del 2020 è solo una prefigurazione di ciò che verrà. Egli osserva che i dirigenti e gli investitori in altri settori come il carbone e il settore energetico europeo in generale non hanno anticipato l’interruzione cui erano soggetti, e indica non solo l’industria carboniera ma anche il crollo di General Electric e la sua uscita dal Dow Jones Industry Average a seguito di una svalutazione di $ 23 miliardi sulla divisione turbine. “Il settore petrolifero sarà soggetto alle stesse forze che hanno subito tutti questi altri settori prima di loro”, avverte Bond.

Alla fine della giornata, sarà prima necessario frenare e quindi ridurre drasticamente il consumo globale di petrolio per mantenere il mondo al di sotto di livelli catastrofici di riscaldamento. Gli indicatori di mercato suggeriscono che questo picco arriverà durante questo decennio e questo cambiamento sarà doloroso per le industrie, le comunità e persino le intere economie in corso. Nel primo trimestre del 2020, gli investitori petroliferi potrebbero avere un primo assaggio di quel futuro.